Al analizar el riesgo de tasa de interés lo relacionamos en forma directa con las variaciones en las tasas del mercado. Dichas variaciones se pueden descomponer en dos partes: por un lado tenemos la variación en la tasa libre de riesgo, la cual la podemos definir como la tasa mínima que un inversor esta dispuesto a invertir por considerar que la misma es una inversión segura; por otra parte tenemos a la prima de riesgo que es la tasa adicional que un inversor demanda por el riesgo que incurre. El credit spread no es ni mas ni menos que la prima de riesgo. El riesgo es que aumente o disminuya y se lo denomina credit spread risk. Este riesgo existe para un emisor en particular, para un sector de la economía o para una economía en si misma, y un ejemplo muy evidente es el caso de los títulos emitidos por la Republica Argentina el cual medido por el índice de riesgo país aumentó de 800 puntos a principios de 1990 hasta 6000 a mediados de 2002.

Apuntes de Finanzas, administracion financiera Capitales, manejo de Activos y Contabilidad

domingo, 18 de agosto de 2013

sábado, 17 de agosto de 2013

Riesgo de crédito

Un inversor que otorga un préstamo mediante la adquisición de un bono esta sujeto al riesgo de crédito el cual implica la perdida del monto invertido debido a que el emisor sea por el motivo que fuere no cancela la obligación contraída El mismo lo podemos clasificar en tres tipos

Riesgo de cesación de pago (default) o de insolvencia

Riesgo de cesación de pago (default) o de insolvencia

El riesgo de default se define como el riesgo que corre el inversor de que el emisor del título no pueda hacer frente a sus obligaciones en tiempo y forma. Generalmente cuando un emisor entra en default, el tenedor no pierde todo el monto invertido ya que en la mayoría de los casos se refinancia la obligación, ya sea mediante otro bono o mediante otro instrumento, aplicándole una cierta quita al capital adeudado (tasa de recupero). El riesgo de default es juzgado por las calificaciones de calidad que hacen las calificadoras de riesgo como Moody´s Investor Service, Standard and Poor´s Corporation, Duff and Phelps, entre otros así como por los principales departamentos de crédito de los bancos de inversión.

viernes, 16 de agosto de 2013

Riesgo de ejercicio de un callable bond y prepayment risk

Aquellos bonos que incluyen la opción para el emisor de amortización total o parcial (prepayment option) o un call provision, conllevan un riesgo adicional que es de que el emisor ejerza su derecho. De ser así para el tenedor de los mismos tiene las siguientes desventajas.

El patrón de flujos de fondos de estos bonos es desconocido para el inversor ya que el mismo no sabe a la fecha de adquisición del mismo si el emisor ejercerá o no su derecho

Como el inversor ejercerá el derecho cuando las tasas en el mercado estén por debajo de las tasa de cupón, el mismo esta sujeto al riesgo de reinversión.

La apreciación potencial del precio de estos bonos se ve reducido frente aquellos bonos con las mismas característica y libre de opciones.

Por estas desventajas el tenedor de un callable bond esta sujeto a lo que se denomina call risk y el tenedor de un bono con una prepayment option esta sujeto al prepayment risk.

El patrón de flujos de fondos de estos bonos es desconocido para el inversor ya que el mismo no sabe a la fecha de adquisición del mismo si el emisor ejercerá o no su derecho

Como el inversor ejercerá el derecho cuando las tasas en el mercado estén por debajo de las tasa de cupón, el mismo esta sujeto al riesgo de reinversión.

La apreciación potencial del precio de estos bonos se ve reducido frente aquellos bonos con las mismas característica y libre de opciones.

Por estas desventajas el tenedor de un callable bond esta sujeto a lo que se denomina call risk y el tenedor de un bono con una prepayment option esta sujeto al prepayment risk.

jueves, 15 de agosto de 2013

Riesgo de reinversión

Cuando se negocia un bono, lo que se está negociando es la tasa de rendimiento que dicha inversión nos proporcionara, por ejemplo podemos adquirir un bono cuya rentabilidad será 10%, lo que nos esta indicando esto es que hasta la fecha de vencimiento, este titulo nos arrojara una ganancia del 10% efectivo periódico. Como se vio esta tasa de rentabilidad tiene un supuesto muy importante para que esto se cumpla: que los cupones restantes se reinviertan a la misma tasa. Como las tasas en el mercado fluctúan constantemente y por ende el precio de los títulos también, es factible que los próximos cupones que un bono pague no se reinviertan a la tasa de rendimiento a la cual se adquirió el título: a esto se lo denomina riesgo de reinversión

miércoles, 14 de agosto de 2013

variaciones no homogéneas en la estructura temporal de las tasas de interés

En el punto precedente se explicó que el precio de un bono esta sujeto a variaciones derivadas de las oscilaciones en la tasa de mercado, esto es así en forma general, pero en la realidad no tenemos una sola tasa sino una diversidad de tasas negociadas hoy para distintos plazos (tasas contado) y un conjunto de tasas de que se están negociando hoy para periodos futuros (forward rates), al conjunto total de estas, como se vio, se lo denomina estructura temporal de las tasas de interés (ETTI). Como en la ETTI las tasas no varían todas en la misma cuantía ni en la misma dirección, el punto en cuestión es que la variación en el precio de un título dependerá de la estructura del mismo y su exposición frente a la ETTI, lo que denominamos riesgo de curva de rendimientos (yield curve risk). La implicación de esta, es que el riesgo de tasa de interés asume que todas las tasas se mueven en la misma cuantía y en la misma dirección, lo que es denominado, cambios paralelos en la ETTI. Asumir que esta se mueve en forma paralela representa solo una aproximación a fin de evitar la complejidad de analizar las variaciones en los precios ante los movimientos no paralelos de la ETTI.

martes, 13 de agosto de 2013

Riesgo de variación en las tasas de interés.

Como se verá mas adelante, el precio de un bono (a tasa fija) depende de la tasas de interés que se negocian en el mercado. Su relación con la misma es inversa, ya que si las tasas aumentan el precio del bono disminuye y viceversa. Como primera aproximación si tenemos un inversor que posee un bono cuyo cupón devenga un 5% y las tasas en el mercado están en un 7%, si el mismo quiere deshacerse de sus tenencias y reinvertir el resultante a la tasa que rige en el mercado, tendría que vender el título debajo de la par, ya que no encontraría ningún inversor dispuesto a comprar un activo que rinde un 5% existiendo otras alternativas de inversión que rinden un 7%, análogamente si las tasas de interés estuviesen en un 3%, dicho inversor no estaría dispuesto a vender sus títulos a valor par sabiendo que luego tendría que invertir el resultante a una tasa menor, por lo cual pedirá por sus títulos un mayor valor que compense la perdida que representa reinvertir a una tasa menor. Ya que el precio del bono fluctúa en forma inversa a las tasas de interés, el riesgo derivado en la fluctuación de las mismas es denominado riesgo de tasa de interés. En condiciones normales este tipo de riesgo es el que mas afecta al precio de los títulos en el mercado de bonos.

Impacto en bonos con opciones: Dependiendo de la dirección en que las tasas varíen afectarán en forma distinta a aquellos títulos con opciones, de aquellos libre de opciones. Por ejemplo si las tasas de interés declinan, el aumento en el precio de un callable bond será menor que en un bono de las mismas características sin opciones. Asimismo en los casos de bonos con caps, floors, o collars, la variación en las tasas pueden disparar la restricción afectando el precio de los mismos en forma distinta a un bono de similar características sin opciones

A consecuencia del riesgo de crédito, aquellos bonos que tienen similar estructura, son negociados a tasas diferentes, por lo cual el efecto que surge de variaciones en las tasas de interés los afectan de manera diferente.

En el caso de títulos a tasa variable la variación en el precio a consecuencia de la fluctuación de las tasas de interés es considerablemente menor. Generalizando, sin tener en cuenta el riesgo de crédito, un título a tasa variable al momento de pago de cupón (ex cupón) cotiza a valor par, luego dependiendo de las oscilaciones en la tasa de interés en el mercado este cotizara sobre, bajo o a la par, llegando a cotizar a la par al momento de pago del próximo cupón. La fluctuación que se da en el intervalo de pago de un cupón y otro se debe principalmente a que como el cupón de un título a tasa variable se determina según la tasa de mercado antes del pago del cupón, y esta rige para todo el periodo de pago del mismo (no así para los próximos), las fluctuaciones que se den entre

la fecha de pago de este cupón y el próximo afectaran el precio, solamente por la diferencia de tasa que existe entre este cupón y la tasas en el mercado en el momento de valuación, no afectando a los sucesivos cupones (como ocurre en el caso de un título a tasa fija). El efecto de esta depende del tiempo que transcurra hasta realizar el próximo pago y en donde se determinara la nueva tasa.

La medida de riesgo de tasa de interés por excelencia es la duration, la cual se desarrollará adelante.lunes, 12 de agosto de 2013

Riesgos implícitos de la inversión en bonos

Al invertir en bonos, el inversor se enfrenta a 2 riegos básicos: 1) la fluctuación del precio, si el tenedor no esta dispuesto a tener el título hasta el vencimiento y 2) el riesgo de crédito, o sea, que el deudor no pague la obligación contraída al vencimiento. Estos riesgos a su vez se descomponen en varias categorías ya que la fluctuación de los precios dependen de varias variables y la posibilidad de que el emisor del título no responda a la deuda puede ser causal de varios motivos.

domingo, 11 de agosto de 2013

Reglas adicionales

Un bono puede ser adicionado al índice si su plazo de vida remanente hasta el vencimiento es mayor que 2.5 años. Una vez que está en el índice, debe permanecer allí hasta 1 año antes se su vencimiento, suponiendo que respeta los criterios de liquidez.

El EMBI+ y el EMBI tiene un techo crediticio de BBB+/Baa1. Cuando a un país le es asignado una calificación de A-/A3 o mayot por S&P o Moody´s repectivamente, es delistado del ínidce a fin de mes del mes del rebalanceo

Una vez delistado de caulquiera de los índices, el bono no puede reentrar por los próximos 12 meses.

El EMBI+ y el EMBI tiene un techo crediticio de BBB+/Baa1. Cuando a un país le es asignado una calificación de A-/A3 o mayot por S&P o Moody´s repectivamente, es delistado del ínidce a fin de mes del mes del rebalanceo

Una vez delistado de caulquiera de los índices, el bono no puede reentrar por los próximos 12 meses.

Donde se pueden encontrar los EMBI?

Prensa Financiera

Barron´s semanal

IFR semanal

Servicios de noticias de mercado Ticker/Página

Bloomberg diariamente JPMX <go>

Reuters diariamente EMBI

Telerate diariamente 1787

Servicios cuantitativos

DRI diariamente

Datastream diariamente

Ibbotsen Associates mensualmente

sábado, 10 de agosto de 2013

Criterios de liquidez

Para que un bono pueda ser adicionado al EMBI+/EMBI, debe calificar como:

L1 por un mes, o L2 o mayor por 3 meses consecutivos, o L3 o mayor por 6 meses consecutivos.

Para que un bono pueda ser delistado del índice EMBI+/EMBI, debe calificar como:

L4 por 6 meses consecutivos, o L5 por un mes

L1 por un mes, o L2 o mayor por 3 meses consecutivos, o L3 o mayor por 6 meses consecutivos.

Para que un bono pueda ser delistado del índice EMBI+/EMBI, debe calificar como:

L4 por 6 meses consecutivos, o L5 por un mes

viernes, 9 de agosto de 2013

¿Cómo se mide el riesgo en los países emergentes? El EMBI, el EMBI+ y el EMBI Global.

El banco de Inversión JP Morgan*Chase desde el año 1990 que viene publicando 3 índices importantes que son usados como índices de referencia para aquellos inversores que invierten en los países emergentes así como para la determinación de las mediciones del riesgo país.

El Emerging Market Bond Index (EMBI) es un índice de rendimiento total que intenta replicar el mercado negociado de Bonos Bradies denominados en dólares y otros bonos soberanos reestructurados similares. El EMBI fue construído, comenzando el 31 de diciembre de 1990, usando la metodología adaptada del índice de Bonos Gubernamentales de JP Morgan. El objetivo fue crear un índice de referencia que en forma precisa y objetiva relejara el rendimiento producido por las ganancias de precios y los ingresos por intereses de un portfolio “pasivo” de los bonos de mercados emergentes negociados; o sea, para aquellos inversores que siguen a un índice. El índice EMBI es construído como un promedio ponderado por la capitalización del mercado y totalmente invertido en cada uno de los momentos. Los rendimientos de los bonos individuales son calculados basándose en los cambios de precios compradores en base diaria así como del interés ganado de acuerdo al cupón devengado y las convenciones de pago. El rendimiento total del EMBI es calculado diariamente ponderando el rendimiento de los bonos en la proporción de su capitalización de mercado.

En lo que se refiere a cuales son lo criterios aplicados para que un bono sea incluído en el índice, caben citar 2 criterios de elegibilidad: los bonos deben estar denominados en dólares y deben tener un mínimo mínimo de emisión remanente de $500 millones. Dado que las emisiones del EMBI están limitadas a bonos líquidos, cada uno de ellos puede ser comprado y vendido de

inmediato y cuentan con cotización diaria a través de diversos hacedores de mercados (market makers) con un spread de compra/venta bajo. Así, el EMBI resulta ser un índice de referencia replicable contra el cual la performance de un inversor puede compararse de una manera realística.

El EMBI+, introducido en el año 1995 con datos desde el 31 de diciembre de 1993, fue creado para cubrir la necesidad de los inversores por contar con un índice de referencia más amplio que el provisto por el EMBI al incluir a los bonos globales y otra deuda voluntaria nueva emitida durante los 90´s. Para poder incluir otros mercados en el más amplio EMBI+, fue necesario relajar los estrictos criterios de luiquidez contenidos en el EMBI. Desde el 30 de septiembre de 1998, el EMBI y el EMBI+ usan el mismo criterio para adicionar o suprimir instrumentos del índice, implicando algunas modificaciones a las reglas del EMBI que son designadas para proveer estabilidad adicional a la composición del índice durante condiciones de mercado volátiles.

El EMBI Global, introducido en julio de 1999, expandió la composición respecto de su predecesor, el EMBI+, usando un proceso de selección de países diferente y admitiendo instrumentos menos líquidos. En vez de seleccionar países de acuerdo a un cierto nivel de calificación creditica soberano, como se hace con el EMBI+, el EMBI Global define mercados de países emergentes con una combinación de ingreso per capita definido por el Banco mundial y la historia de reestructración de deuda de cada país.

jueves, 8 de agosto de 2013

Spreads de bonos:

Como se vió en la estructura temporal de bonos de riesgo de crédito, es necesario calcula el spread sobre una tasa libre de riesgo que se toma como base para saber el nivel de tasas que ofrece dicho crédito, o en el caso de un país, para saber el riesgo país. La medida más utilizada es el Spread sobre los US Treasury Strips: Esta medida es la diferencia entre la TIR de un bono y la TIR de un bono cupón cero del gobierno de EEUU de igual plazo. Para el caso de los bonos garantizados se toma la Stripped TIR, obteniéndose lo que se conoce como Stripped spread y sirve para medir el riesgo país de la parte no garantizada. Es muy común expresar este spread en puntos básicos. Debe tenerse en cuenta que 100 puntos básicos es equivalente a 1% de tasa de interés. Por lo tanto, si un país tiene 600 puntos básicos de riesgo país, es que debe pagar por endeudarse en el mercado, 6% más que el rendimiento de un bono cupón cero del gobierno americano de plazo equivalente.

miércoles, 7 de agosto de 2013

Rendimiento total de un bono (Total Return) - III

Por lo que,

Kw = 14.5% + (20.6% - 14.5%) 1.514 = 23.74%

De donde surge un costo del capital para el convertible de:

Kc = 17% * 0.61991 + 23.74% * 0.38009 = 19.56%

Nótese que dicho costo casi duplica al del cupón del convertible (10%)

Kw = 14.5% + (20.6% - 14.5%) 1.514 = 23.74%

De donde surge un costo del capital para el convertible de:

Kc = 17% * 0.61991 + 23.74% * 0.38009 = 19.56%

Nótese que dicho costo casi duplica al del cupón del convertible (10%)

martes, 6 de agosto de 2013

Rendimiento total de un bono (Total Return) - II

Véase el siguiente ejemplo de cálculo:

Supuestos:

Madura en 25 años, cuando puede ser convertido

Tasa libre de riesgo Rf = 14.5% (tasa de bono del tesoro americano de 25 años)

Tasa del cupón del convertible Rc = 10%

Tasa de mercado Rb (a la que se descuenta un bono similar no convertible) = 17%

Precio de conversión S = $28 (por cada 1000 VN de bono se recibe 35.71 acciones)

Precio de la acción hoy P = $25

Retorno esperado del mercado E(Rm) = 20.6%. Se puede aproximar con la suma de la tasa de crecimiento real de la economía más un ajuste por la tasas de inflación esperado más un “precio del riesgo”

BETA (Acción ) = 1.5 (la de la acción a convertir)

Volatilidad de la acción = 30%

No hay dividendo y se convierte en bloque

La valuación requiere el uso de dos modelos: uno de valuación de opciones (Black-Scholes, modelo binomial, etc.) y el Capital Asset Pricing Model (CAPM), ya que

C = B + W,

El convertible es un bono común más un warrant, por lo que el costo del capital de un convertible será la suma ponderada del costo del bono y del warrant:

Kc = Kb * Q1 + Kw * Q2,

Donde Q1 corresponde a la porción del bono incluida en el convertible y Q2 a la del warrant:

Q1 = B / (B+W) Q2 = W / (B+W)

Para estimar B, simplemente descuento los cupones del convertible y su capital final de $1000 a ala tasa de mercado del 17%, lo que me da un valor presente del bono de:

B = 619.91, por lo que

W = 1000-B = 380.09

Por lo que Q1 = 61.991% Q2 = 38.009%

Conozco Kb = 17% en base pre-impuestos o 17% * (1-t) si le descuento los impuestos, por lo que el único dato faltante es Kw, el costo del capital del warrant

Para estimar Kw utilizo el CAPM, por lo que se puede aproximar dicho costo en base a la siguiente recta:

Kw = Rf + [E(Rm) – Rf] * BETA (warrant)

Se ha dicho que un warrant está perfectamente correlacionado con un call, en este caso con un call a 25 años el precio de ejercicio de 28 . Por lo tanto, restaría calcular el BETA del call mencionado. Esto puede hacerse considerando la siguiente fórmula:

BETA (Warrant) = BETA (call) = N(d1) * P/C * BETA (acción)

Donde d1 = {[ln (P/S) + Rf * T] / VOLAT * T)]}+ {1/2 VOLAT * T}

Donde T está expresado en años (aquí T = 25) y N(d1) es el valor correspondiente a la tabla de distribución normal acumulativa

C es el valor del call estimado por cualquier de los métodos descriptos.

Y un valor para d1 de

En este ejemplo se halló un valor el call de 24.74 y un valor para d1 de 3.09114, al que le corresponde un N(d1) de 0.999 por lo que

BETA (Warrant) = 25/24.74 * (0.999) * 1.5 = 1.514

Supuestos:

Madura en 25 años, cuando puede ser convertido

Tasa libre de riesgo Rf = 14.5% (tasa de bono del tesoro americano de 25 años)

Tasa del cupón del convertible Rc = 10%

Tasa de mercado Rb (a la que se descuenta un bono similar no convertible) = 17%

Precio de conversión S = $28 (por cada 1000 VN de bono se recibe 35.71 acciones)

Precio de la acción hoy P = $25

Retorno esperado del mercado E(Rm) = 20.6%. Se puede aproximar con la suma de la tasa de crecimiento real de la economía más un ajuste por la tasas de inflación esperado más un “precio del riesgo”

BETA (Acción ) = 1.5 (la de la acción a convertir)

Volatilidad de la acción = 30%

No hay dividendo y se convierte en bloque

La valuación requiere el uso de dos modelos: uno de valuación de opciones (Black-Scholes, modelo binomial, etc.) y el Capital Asset Pricing Model (CAPM), ya que

C = B + W,

El convertible es un bono común más un warrant, por lo que el costo del capital de un convertible será la suma ponderada del costo del bono y del warrant:

Kc = Kb * Q1 + Kw * Q2,

Donde Q1 corresponde a la porción del bono incluida en el convertible y Q2 a la del warrant:

Q1 = B / (B+W) Q2 = W / (B+W)

Para estimar B, simplemente descuento los cupones del convertible y su capital final de $1000 a ala tasa de mercado del 17%, lo que me da un valor presente del bono de:

B = 619.91, por lo que

W = 1000-B = 380.09

Por lo que Q1 = 61.991% Q2 = 38.009%

Conozco Kb = 17% en base pre-impuestos o 17% * (1-t) si le descuento los impuestos, por lo que el único dato faltante es Kw, el costo del capital del warrant

Para estimar Kw utilizo el CAPM, por lo que se puede aproximar dicho costo en base a la siguiente recta:

Kw = Rf + [E(Rm) – Rf] * BETA (warrant)

Se ha dicho que un warrant está perfectamente correlacionado con un call, en este caso con un call a 25 años el precio de ejercicio de 28 . Por lo tanto, restaría calcular el BETA del call mencionado. Esto puede hacerse considerando la siguiente fórmula:

BETA (Warrant) = BETA (call) = N(d1) * P/C * BETA (acción)

Donde d1 = {[ln (P/S) + Rf * T] / VOLAT * T)]}+ {1/2 VOLAT * T}

Donde T está expresado en años (aquí T = 25) y N(d1) es el valor correspondiente a la tabla de distribución normal acumulativa

C es el valor del call estimado por cualquier de los métodos descriptos.

Y un valor para d1 de

En este ejemplo se halló un valor el call de 24.74 y un valor para d1 de 3.09114, al que le corresponde un N(d1) de 0.999 por lo que

BETA (Warrant) = 25/24.74 * (0.999) * 1.5 = 1.514

lunes, 5 de agosto de 2013

Rendimiento total de un bono (Total Return) - I

A diferencia de la TIR que supone que todos los cupones van a ser reinvertidos a la misma tasa , la TIR, el retorno total es una medida de rendimiento que incorpora un supuesto explícito respecto de la tasa de reinversión.

El primer paso para calcular el retorno total de un bono es calcular el total de dólares futuros que resultará de invertir en un bono suponiendo una tasa de reinversión. Para dicho cálculo se deben suponer las tasas de reinversión de los cupones que se van colocando así como el precio al que se venderá el bono al final del período del horizonte de inversión. Dicho valor se debe aplicar sobre la inversión inicial.

En fórmula se tiene:

(poner en BOX) Cálculo del rendimiento de un bono convertible por acciones

Como se dijo anteriormente, un bono convertible es un portfolio de dos instrumentos:

a) un bono directo y b) un warrant

b) Warrant: es un call, pero escrito sobre nuevas acciones de la empresas (el call es sobre acciones ya existentes). De todas formas está perfectamente correlacionado con un call, por lo que se valúa de forma similar a aquel

El inversor que compra un bono convertible está adquiriendo, como se dijo anteriormente, el derecho a convertir el bono en acciones, por lo que debe abonar por este derecho de alguna manera. Generalmente la prima abonada está expresada en el cupón del convertible, el que es menor al de un bono de similares características pero que no se puede convertir

domingo, 4 de agosto de 2013

TIR de un portfolio

Para un correcto cálculo de la TIR de un portfolio, debería determinarse el flujo de fondos de todo el portfolio y determinar aquella tasa que iguale el valor presente de los cupones de todos los flujos de fondos con el valor de mercado del portfolio. Dado que esto puede resultar un poco engorroso, una proxy muy usada es estimar el promedio ponderado de la TIR de los bonos que componen el portfolio. Los resultados son una buena proxy

sábado, 3 de agosto de 2013

Stripped Yield - II

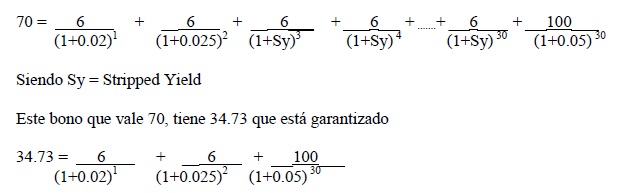

Para su cálculo, supóngase un bono a 30 años que paga intereses anuales fijos del 6%, estando garantizados por bonos cupón cero del gobierno americano los 2 primeros cupones de intereses y el capital final y que dicho bono se vende a un valor de 70. A su vez, la tasa del bono cupón cero a 30 años es 5% y 2% y 2,5% para 1 y 2 años respectivamente. El flujo de dicho bono se puede escribir como sigue

Por lo tanto, (70 – 34.73 = 35.26), es la parte del precio que no está garantizada. Calculando la TIR del flujo de fondos de la porción no garantizada respecto del valor del bono neto de la porción garantizada, se obtiene la stripped yield.

Como se puede observar, la stripped yield no es ni más ni menos que la TIR de los flujos de riesgo emergente o no garantizado. Obsérvese que en caso de default, un bono de esta características nunca valdrá cero, sino el valor presente de la porción de los flujos garantizados. La pregunta que surge ahora es: supóngase que un inversor se compra el bono presentado más arriba, lo mantiene al vencimiento y dicho país no quiebra; al realizar los cálculos de rendimiento al final, dicho inversor habrá obtenido la stripped yield? La respuesta es NO, pues es la TIR solamente de los flujos de la porción no garantizada. El rendimiento que obtiene es la TIR de todo el flujo del bono que se conoce como blended yield. Existe alguna forma de ganarse la stripped yield? SI, debería comprarse el bono con garantía y vender simultáneamente un bono del tesoro americano o un futuro del mismo por la parte proporcional de lo que está garantizado.

Por lo tanto, (70 – 34.73 = 35.26), es la parte del precio que no está garantizada. Calculando la TIR del flujo de fondos de la porción no garantizada respecto del valor del bono neto de la porción garantizada, se obtiene la stripped yield.

Como se puede observar, la stripped yield no es ni más ni menos que la TIR de los flujos de riesgo emergente o no garantizado. Obsérvese que en caso de default, un bono de esta características nunca valdrá cero, sino el valor presente de la porción de los flujos garantizados. La pregunta que surge ahora es: supóngase que un inversor se compra el bono presentado más arriba, lo mantiene al vencimiento y dicho país no quiebra; al realizar los cálculos de rendimiento al final, dicho inversor habrá obtenido la stripped yield? La respuesta es NO, pues es la TIR solamente de los flujos de la porción no garantizada. El rendimiento que obtiene es la TIR de todo el flujo del bono que se conoce como blended yield. Existe alguna forma de ganarse la stripped yield? SI, debería comprarse el bono con garantía y vender simultáneamente un bono del tesoro americano o un futuro del mismo por la parte proporcional de lo que está garantizado.

viernes, 2 de agosto de 2013

Stripped Yield - I

Existen algunos bonos en países emergentes donde una parte del bono está garantizado por bonos del tesoro de EEUU. Este, por ejemplo, es el caso de los bonos Bradies de Argentina, como el bono Par y Bono Discount. Estos bonos surgieron de la reestructuración de la deuda externa Argentina, realizada en 1993, sobre la deuda impaga durante la década de los 80. La particularidad de estos bonos es que el capital final y los 2 primeros cupones de intereses están garantizados por bonos del gobierno americano cupón cero que es “libre de riesgo”.

Ambos bonos tienen un plazo de vida de 30 años, son bullet y mientras el bono par paga una tasa fija semestral de entre el 4% y el 6%, el bono discount paga una tasa variable semestral de Libor + 13/16.

En ambos casos lo que hizo el gobierno argentino para garantizar el pago de capital es comprar un bono cupón cero del gobierno americano de Vn = 100, por lo tanto, en 30 años el bono cupón cero permitirá devolver el capital. Lo mismo para los dos primeros cupones de intereses, cuya garantía va rotando: en la medida que se pague el primer cupón, se garantizan los dos subsiguientes y así sucesivamente.

Por lo tanto, en este tipo de bonos, un inversor al comprarlos, está adquiriendo dos cosas en uno: por un lado riesgo americano y por el otro riesgo emergente.

Para poder calcular el rendimiento de la porción sujeta a riesgo emergente o porción no garantizada, primero se debe sustraer la parte garantizada. El rendimiento o TIR de la porción no garantizada es la Stripped Yield.

jueves, 1 de agosto de 2013

Yield to call (tir hasta el momento del call).

Esta medida de rendimiento se usa para aquellos bonos que pueden ser rescatados antes del vencimiento. El flujo de fondos usado para computar las yield to call son aquellas que se obtendrán en el caso de que el bono fuese rescatado en la primer fecha del call. Por lo tanto, la yield to call es aquella tasa que iguala el valor presente de los flujos de fondos con el precio del bono si el bono es mantenido hasta la primer fecha de poder ejercerse el call

Lo más común en este tipo de bonos es calcular la TIR al vencimiento y la yield to call y seleccionar la medida de rendimiento más baja que en general será la yield to call, pues hay que ser conservador en el análisis.

Lo más común en este tipo de bonos es calcular la TIR al vencimiento y la yield to call y seleccionar la medida de rendimiento más baja que en general será la yield to call, pues hay que ser conservador en el análisis.

lunes, 29 de julio de 2013

Tasa Interna de rendimiento (yield to maturity) - II

Un PAR VALUE (or Current coupon) Bond es aquel en el cual el precio de mercado es igual al valor nominal.

La tasa del cupón va a ser menor que el rendimiento corriente, la cual va a ser menor que la tasa interna de retorno.

La tasa del cupón va a ser menor que el rendimiento corriente, la cual va a ser menor que la tasa interna de retorno.

domingo, 28 de julio de 2013

Tasa Interna de rendimiento (yield to maturity) - I

Como se vio al principio del capítulo, la TIR es aquella tasa que iguala el flujo de un bono con su valor inicial o precio

Según la TIR sea anual (TIR) o semianual (TIR/m). El cálculo de la TIR requiere un proceso de prueba y error.

Lo importante es que esta medida de rendimiento tiene en cuenta no sólo la ganancia por intereses sino la ganancia o pérdida de capital que el inversor puede tener si mantiene el bono hasta el vencimiento. A su vez, considera el timing de los flujos de fondos.

Es de destacar que el cálculo de la TIR recae sobre 3 supuestos fundamentales:

1) Que el bono se mantiene hasta el vencimiento

2) 2) Que se cobran todos los cupones del bono

3) Que todos los cupones son reinvertidos a la misma tasa.

Por lo tanto, se puede apreciar que la TIR es un rendimiento esperado, sólo si se cumplen los 3 supuestos arriba mencionados.

Si bien es difícil que alguien se gane la TIR, por cumplimiento de los supuestos anteriores, se ganará algo muy similar y es una de las mejores herramientas de que se dispone para el cálculo de rendimiento y para hacer comparaciones.

¿Cuál es la relación entre la tasa del cupón anual, el rendimiento corriente y la TIR?

sábado, 27 de julio de 2013

RENDIMIENTO DE UN BONO

Cuando un inversor decide invertir en un instrumento de deuda, así como en cualquier instrumento de riesgo, desea saber cual va a ser el rendimiento esperado de dicho activo. En el caso de los instrumentos de deuda, dichas medidas de rendimiento esperado son distintas que en el caso de las acciones, por lo tanto, se introducirán las distintas medidas de rendimiento conocidas

RENDIMIENTO CORRIENTE: (Current Yield)

El Rendimiento Corriente (RC) de un bono, se define como el cupón anual corriente del bono dividido el precio de mercado. Debe tenerse presente, que se debe tomar el precio de mercado limpio (clean)

RC = Cupón anual corriente /Precio

Por ejemplo, supongamos que el cupón anual corriente de un bono bullet con cupón a 3 años es 8% y que se vende a un precio en el mercado de 80, el RC será 10%

RC = 8/80 = 10%

Como se puede apreciar , es una medida similar al dividendo de una acción ¿Qué significa esta medida? Mide el rendimiento anual por intereses que un inversor tendrá en cada uno de los años que se posea el bono. Por lo tanto, como se aprecia, no toma en cuanta la ganancia o pérdida del capital, que el inversor tendría, por comprar el bono con un descuento o con un premio por sobre el valor nominal. Tampoco toma en cuenta el valor tiempo del dinero. En nuestro ejemplo, no se toma en cuenta la ganancia de capital anual que se obtendrá por comprar el bono a un precio de mercado de 80 y recibir 100 al vencimiento.

Como se aprecia, es una medida de rendimiento incompleta.

Entonces , si es incompleta, ¿Para qué y porqué se usa?

Es de utilidad pues: 1) cuando un inversor compra un instrumento de renta fija, le interesa, saber su “renta fija” en cada uno de los períodos. En nuestro ejemplo seria 10 % anual. A su vez, muchos inversores para asegurarse un flujo de fondos constante a lo largo de un período, por ejemplo 1 año, compran bonos que paguen cupones en diferentes momentos del año, por ejemplo, uno en diciembre y junio mientras que otro en marzo y septiembre.

2)muchos inversores institucionales, como los FCI, tienen como objetivo lograr un alto ingreso corriente con estabilidad de capital. Incluso otros pagan una renta en forma periódica, por lo que esta medida es importante. Más aún, en aquellos lugares en donde estos inversores están exentos del impuesto a la renta.

3) Si el RC es superior al costo de fondeo, al inversor le resultará menos oneroso mantener una posición comprada, lo que se llama “cost of carry positivo” o “costo de acarreo positivo”

Un detalle adicional que debe observarse, es que muchos clientes que compran bonos, lo hacen por el interés que les despierta el cobro de un cupón alto, cuando en realidad lo que debería interesarles es el rendimiento corriente.

Por ejemplo, uno puede tener un bono que pague un interés anual del 4%, pero se vende a $40, el inversor recibirá periódicamente un RG de 10% y no de 4%.

Para solucionar el problema que tiene esta medida que es incompleta, se tiene la TIR

viernes, 26 de julio de 2013

A MODO DE SINTESIS:

PARA HACER COMPARACIONES ENTRE BONOS A TASA VARIABLE Y TASA FIJA, LOS BONOS A TASA VARIABLE DEBEN CONVERTIRSE A TASA FIJA PROYECTANDO LA TASA DE INTERES ESPERADA PARA CADA UNO DE LOS PERÍODOS.Antes de pasar a los distintas medidas de rendimiento de un bono, debe tenerse en cuenta que un bono que cotiza con un premio o descuento, a medida que pasa el tiempo irá variando su precio, aún si su rendimiento permanece constante, porque al vencimiento el precio necesariamente debe ser igual a su valor nominal

jueves, 25 de julio de 2013

Tercer método: calcular tasas de interes implícitas o forwards

Una vez conocidas las tasas de contado es posible determinar las tasas a futuro usando el principio de arbitraje entre el mercado de contado y el mercado de futuros.

Consideremos un inversor que tiene las siguientes alternativas: Comprar un bono con vencimiento dentro de 1 año, o comprar un bono cuyo vencimiento opera dentro de 6 meses y reinvertir el resultante por 6 meses más adquiriendo otro bono cuyo vencimiento sea a los 6 meses subsiguientes de vencido el primero. Este inversor será indiferente a cualquiera de las dos alternativas, si ambas producen el mismo rendimiento. El inversor tiene conocimiento de las tasas de contado para 6 meses y para 1 año al momento de decidir la inversión, pero desconoce la tasa de contado para 6 meses que se va a operar dentro de 6 meses. Para que no halla ningún tipo de arbitraje, la tasa de 6 meses que se operará dentro de 6 meses debe responder a la siguiente ecuación

SE VE QUE LA FÓRMULA ANTERIOR ES LA MISMA QUE SE USÓ PARA CALCULAR LAS TASAS IMPLÍCITAS PERO SÓLO EN FORMA SEMESTRAL EN VEZ DE ANUAL

Este procedimiento como se vió anteriormente, permite calcular toda la estructura temporal de tasas implícitas. Por lo tanto cada cupón será reemplazado por la expectativa que se tiene hoy respecto de la tasa de interés futura.

En síntesis, este método permite estimar el valor de los cupones de un bono a tasa variable, pero en función de las expectativas del mercado, aspecto que no tiene en cuenta el primer método. Este método sería el más adecuado aunque obviamente es más complejo que el 1er o 2do método.

miércoles, 24 de julio de 2013

Segundo método: proyectar una unica tasa de swap para todo el flujo del bono aproximado por el promedio de vida del bono.

Supone convertir todos los flujos de tasa variable a una única tasa fija.. Esto es equivalente a decir que se realiza un Swap (pase) de tasas para pasar de un flujo de tasa variable a otro de tasa fija determinando el valor de cada cupón, según la tasa Swap negociada para el promedio de vida del bono. Como se verá más adelante en el capítulo de derivados, en el swap se busca una única tasa fija para todo el período que haga equivalente el flujo de tasa fija con el de tasa variable. Esta equivalencia tiene un costo ya que la tasa variable lleva implícito un riesgo de volatilidad De allí surge que la tasa de swap se cotiza tomando como referencia la tasa del correspondiente US Treasury STRIP de un bono de similar madurez, adicionándole un spread ( por ejemplo, 50 puntos básicos) para reflejar ese riego. El problema con este método es que a veces no hay swaps para bonos mayores de 10 años e inclusive los swaps standars se cotizan para libor de 180 días, cuando a veces los swaps requieren de libor de 360 días o diferentes. En este ejemplo, se deberían reemplazar los 3 flujos de libor por una única tasa de swap.

martes, 23 de julio de 2013

Primer Método: utilizar la tasa de interes actual a todos los cupones de renta

Supone una estructura de tasas de interés plana. No refleja las expectativas del mercado. Se toma la tasa de interés de contado vigente y esa tasa se aplica a la totalidad de los cupones del bono. Es un método sencillo, pero que no tiene en cuenta la expectativa del mercado acerca de la evolución de la curva de rendimientos, dado que se asigna la misma tasa a lo largo de la vida del bono. En nuestro ejemplo, a los dos flujos del año 2 y 3 se le pondría la libor de hoy, o sea, 2%. Este método no es correcto dado que el no reflejar las expectativas de mercado respecto de las tasas de interés futuras no permite realizar comparaciones coherentes con bonos con cupón de renta fija.

lunes, 22 de julio de 2013

Valuación de un bono a tasa variable

Luego de haberse explicado el cálculo de la tasa de interés forward o implícita, o sea, lo que el mercado espera que sean las tasas de interés contado en el futuro, se puede retomar el cálculo del precio de un bono a tasa variable.

Se recordará que el precio de un bono es el valor actual de los futuros flujos de fondos. En el ejemplo anterior, se suponía un bono a 3 años de plazo, bullet, que iba a pagar tasa Libor de una año, sabiendo que la tasa actual era 2%, La pregunta que se hacía era cual era el flujo de fondos esperado

Dado que los flujos de los años 2 y 3 no se conocen hay que hacer un pronóstico o proyección de dicha tasa para obtener dichos flujos.

Para ello existen distintas metodologías de cálculo, a saber:

domingo, 21 de julio de 2013

La estructura temporal para bonos con riesgo de crédito (soberanos o corporativos) - IV

Así se puede observar como en junio de 1978, en pleno auge de la economía, la curva de

rendimientos empezó a tener pendiente negativa anticipando la recesión que comenzó en enero

de 1980. En octubre de 1982, en plena contracción , el diferencial de tasa de largo y corto plazo

pasó a ser positivo, a medida que se vislumbraba el fin de la recesión. La pendiente de la curva

estaba presagiando la fuerte recuperación del producto que se produciría en 1983.

El 1ro de octubre de 1987 se produce el crash en el mercado bursátil, provocando sucesivas bajas

en las tasas de corto. A pesar de estas bajas, el diferencial de tasas se mantuvo casi constante

adelantando una tasa de crecimiento del producto cercana al 4% en 1988.

La recesión de principios de los 90´ ( suba de costos, guerra en oriente medio y caída récord en

el nivel de confianza del consumidor) también fue “anunciada” (8 meses antes) por la curva: en

enero de 1989, en pleno auge, la tasa de corto plazo habría comenzado a superar a la de largo

plazo.

En 1991, las tasas ya estaban dando una pauta de que el fin de la recesión se acercaba. El spread

entre la tasa de corto y largo se incrementó, presagiando la recuperación de 1992 (2.6%).

Si bien en 1993, el producto continuó incrementándose, comenzó a disminuirse el spread entre

las tasas anticipando la política más restrictiva que sobrevino en 1994.

Esto es un ejemplo del poder predictivo de la curva

Debe aclararse, que en general, las tasas de corto plazo son manejadas por los Bancos centrales,

mientras que las tasas de largo plazo por el mercado: La tasas de corto plazo están fuertemente

influenciadas por las acciones de política monetaria del Banco Central. Por su parte las tasas de

largo plazo comprenden las expectativas que tiene el mercado respecto de la inflación y el tipo

de cambio futuros. En el caso específico de los EEUU, la Reserva Federal utiliza dos

instrumentos de política monetaria: a) las operaciones de mercado abierto, b) las tasas de

descuento (discount rate). Esta última es la tasa a la cual la Reserva Federal presta fondos a los

Bancos (ya sea por problemas temporales de liquidez, por cuestiones estacionales, etc.) y el

organismo puede aumentarla o disminuirla según sus objetivos.

La tasa de fondos federales (fed funds rate) es una tasa libre, no regulada directamente por la

Reserva Federal, y es el precio que se paga por el dinero en el circuito interbancario (usualmente

los préstamos por un día, por lo cual también suele denominarse tasa “overnight”. SI bien, esta

tasa no es controlada directamente por la reserva federal , la misma puede dar a conocer

determinados lineamientos (puede ser rangos o una sola cifra) alrededor de los cuales se espera que fluctúe la tasa de fondos federales de mercado: La reserva federal hará operaciones de mercado abierto con el propósito de mantener las tasas en esos niveles. La variación resultante de la misma inducen a que otras tasas de interés de la economía se muevan en el mismo sentido.

En el caso de las tasas de largo plazo, el bono más negociado es el bono de 10 años de plazo: Hasta el año 1999, el más negociado era el bono de 30 años, pero como la reserva Federal comenzó a rescatarlo se vio influenciado por cuestión técnicas y fue desplazado por el bono a 10 años. A su vez en otros países también es el más usado.

sábado, 20 de julio de 2013

La estructura temporal para bonos con riesgo de crédito (soberanos o corporativos) - III

A posteriori de explicar la duration, se volverá sobre el tema de la curva de rendimientos y como se determina empíricamente para países emergentes o mercados en donde todos los bonos tienen distinta estructura y que modificaciones se deben hacer a la ETTI pura.

¿Existe alguna relación entre la forma de la ETTI, la inflación y el ciclo económico? El ciclo económico puede identificarse a partir de la pendiente de la curva de rendimientos. Dicha pendiente puede ser resumida por la diferencia entre las tasas de interés corrientes de largo plazo y corto plazo. Este diferencial es usado a menudo como un predictor del crecimiento, la inflación, la tasas de interés y las decisiones de política monetaria. Una curva con pendiente positiva, está asociada con un incremento del producto del período siguiente, así como con un incremento de la inflación futura y en las tasas de interés de corto plazo.

En cambio, una curva con pendiente negativa, se asocia como un indicador de recesiones futuras. Debe tenerse presente que esta relación se da en países donde no existe riesgo de default. En aquellos países o mercados con riesgo de default la pendiente de la ETTI sólo refleja una situación de riesgo. Este concepto se ampliará más cuando se vea la ETTI en países emergentes.

Un ejemplo de la capacidad predictiva de la ETTI, podría ser calcular una serie histórica del diferencial de tasas de interés de largo plazo y corto plazo y confrontarla con la tasa de crecimiento del PBI de ese país.

Esto se puede ver para el período 1979-1996 para los EEUU, como en la figura de abajo

|

| Fuente: Mercado de Valores de Buenos Aires |

viernes, 19 de julio de 2013

La estructura temporal para bonos con riesgo de crédito (soberanos o corporativos) - II

En la práctica el problema de aplicar esta técnica es que a veces no hay suficientes bonos emitidos por un mismo emisor para construir una curva de spreads de bonos cupón cero. Por lo tanto, lo que se suele usar es construir una curva genérica de spreads de bonos cupón cero por calificación crediticia y por industria tomando datos de mercado.

En la figura siguiente, se pude ver una curva teórica de spreads de crédito según la calificación

Cuanto más baja sea la calificación crediticia, mayor pendiente tendrá la curva.

En forma similar se suele construir lo que se llama Rating Curve (curva de calificación) . en

donde se toma un bono similar en plazo de diferentes países, y se pone el spread para cada

calificación crediticia y se puede evaluar cuanto bajaría o subiría dicho spread en caso de una

recalificación crediticia

jueves, 18 de julio de 2013

La estructura temporal para bonos con riesgo de crédito (soberanos o corporativos) - I

La forma de cálculo de la ETTI para bonos corporativos difiere de la de los bonos del tesoro americano, pues el precio de estos bonos no sólo reflejan la tasa libre de riesgo sino un “premio por el riesgo” por la probabilidad de default.

En la práctica, la tasa contado más usada para descontar los flujos es la tasa libre de riesgos más un spread de crédito constante. Sin embargo, el riesgo de crédito aumenta con el plazo, por lo tanto se debería calcular mejor una estructura temporal de los spreads de riesgo de crédito.

Para poder entender como construir una curva véase el siguiente ejemplo, tomando 4 bonos: 2 bonos cupón del gobierno americano y dos bonos corporativos o soberanos de países emergentes con riesgo de crédito.

El bono corporativo o soberano se vende a un precio menor para reflejar la probabilidad de que emisor entre en default. Para que el rendimiento esperado de tener ambos bonos sea igual, el precio del bono corporativo o soberano debería ser igual al precio del bono del tesoro americano pro la probabilidad de solvencia ( o sea, que no entra en default)

Precio del bono corporativo o soberano cupón cero = precio del bono cupón cero del gobierno americano * ( probabilidad de solvencia)

Si Probabilidad de default = (1 – Probabilidad de solvencia), entonces:

Precio del bono corp o sob cupón cero = Precio del bono del gob amer cupón cero * (1-prob de default)

Así despejando

domingo, 14 de julio de 2013

¿Cómo se explica las diferentes formas que puede tomar ala ETTI? - II

Teoría del premio por la liquidez

La falla de la teoría de las expectativas puras es que no considera el riesgo asociado de invertir en bonos, o sea, no existe certeza de cual va a ser el rendimiento total de la inversión por un período, al tener un bono con un plazo de vencimiento superior al año y la incertidumbre se incrementa sistemáticamente con el plazo del bono

Por lo tanto, esta teoría dice que para tentar a un inversor a tener bonos largos se le debe ofrecer al menos una tasa de interés que sea mayor al promedio de las futuras tasas esperadas, en un “premio por el riesgo asumido”, que se incrementa cuanto mayor sea el plazo del bono.

Un curva de rendimientos con pendiente positiva puede bien reflejar expectativas de que las futuras tasas de interés o a) subirán, b) se mantendrán o bajarán, pero con un “premio por liquidez” subiendo lo suficientemente fuerte para producir una curva con pendiente positiva

Teoría del habitat preferido:

Si bien esta teoría también asume que la curva de rendimientos refleja la expectativa de las tasas futuras así como el premio por liquidez, rechaza el hecho de que el premio por liquidez aumente uniformemente con el plazo. Según esta teoría los inversores intentarán liquidar sus inversiones en el menor plazo posible mientras que los tomadores de préstamo querrán tomar largo. Por lo tanto, dado que oferta y demanda de fondos para un mismo plazo no se encuentran, algunos inversores o tomadores serán inducidos a cambiar el plazo de la inversión o el financiamiento pero para ello deben ser compensados con un apropiado premio por el riesgo cuyo tamaño reflejará la extensión de la aversión al riesgo.

Por lo tanto, según esta teoría la curva de rendimientos reflejará no sólo la expectativa de tasas de interés sino también un premio por el riesgo, positivo o negativo, que induzca a los participantes del mercado a cambiar sus preferencias por el plazo.

2) Teoría de la segmentación de mercado:

Esta teoría también reconoce que hay habitats preferidos y lo que mejor explica la forma de la curva de rendimientos es la restricción del manejo de activos (ya sean regulatorios o autoimpuestos) y los prestamistas (tomadores) restringiendo sus préstamos (financiaciones) a determinado plazo. Para esta teoría la forma de la curva de rendimiento es determinada por la oferta y demanda de activos dentro de cada plazo.

La falla de la teoría de las expectativas puras es que no considera el riesgo asociado de invertir en bonos, o sea, no existe certeza de cual va a ser el rendimiento total de la inversión por un período, al tener un bono con un plazo de vencimiento superior al año y la incertidumbre se incrementa sistemáticamente con el plazo del bono

Por lo tanto, esta teoría dice que para tentar a un inversor a tener bonos largos se le debe ofrecer al menos una tasa de interés que sea mayor al promedio de las futuras tasas esperadas, en un “premio por el riesgo asumido”, que se incrementa cuanto mayor sea el plazo del bono.

Un curva de rendimientos con pendiente positiva puede bien reflejar expectativas de que las futuras tasas de interés o a) subirán, b) se mantendrán o bajarán, pero con un “premio por liquidez” subiendo lo suficientemente fuerte para producir una curva con pendiente positiva

Teoría del habitat preferido:

Si bien esta teoría también asume que la curva de rendimientos refleja la expectativa de las tasas futuras así como el premio por liquidez, rechaza el hecho de que el premio por liquidez aumente uniformemente con el plazo. Según esta teoría los inversores intentarán liquidar sus inversiones en el menor plazo posible mientras que los tomadores de préstamo querrán tomar largo. Por lo tanto, dado que oferta y demanda de fondos para un mismo plazo no se encuentran, algunos inversores o tomadores serán inducidos a cambiar el plazo de la inversión o el financiamiento pero para ello deben ser compensados con un apropiado premio por el riesgo cuyo tamaño reflejará la extensión de la aversión al riesgo.

Por lo tanto, según esta teoría la curva de rendimientos reflejará no sólo la expectativa de tasas de interés sino también un premio por el riesgo, positivo o negativo, que induzca a los participantes del mercado a cambiar sus preferencias por el plazo.

2) Teoría de la segmentación de mercado:

Esta teoría también reconoce que hay habitats preferidos y lo que mejor explica la forma de la curva de rendimientos es la restricción del manejo de activos (ya sean regulatorios o autoimpuestos) y los prestamistas (tomadores) restringiendo sus préstamos (financiaciones) a determinado plazo. Para esta teoría la forma de la curva de rendimiento es determinada por la oferta y demanda de activos dentro de cada plazo.

sábado, 13 de julio de 2013

¿Cómo se explica las diferentes formas que puede tomar ala ETTI? - I

Existen dos teorías que la explican: 1) Teoría de las expectativas ; 2) Teoría de la segmentación de mercados.

Existen 3 formas principales dentro de la teoría de las expectativas:

a) Teoría de las expectativas puras

b) Teoría del premio por la liquidez

c) Teoría del hábitat preferido.

Estas tres teorías comparten la hipótesis respecto al comportamiento de las tasas de corto plazo y también asumen que las tasas forwards negociadas en los contratos de largo plazo corrientes están muy relacionadas respecto de la expectativa de mercado sobre las tasas de interés futuras de corto plazo. En lo que difieren es en que si hay otros factores que afectan las tasas forwards. Para la teoría de las expectativas pura, no hay otro factor sistemático que las afecta mientras que a las otras sí.

1) Teoría de las expectativas

Existen 3 formas principales dentro de la teoría de las expectativas:

a) Teoría de las expectativas puras

b) Teoría del premio por la liquidez

c) Teoría del hábitat preferido.

Estas tres teorías comparten la hipótesis respecto al comportamiento de las tasas de corto plazo y también asumen que las tasas forwards negociadas en los contratos de largo plazo corrientes están muy relacionadas respecto de la expectativa de mercado sobre las tasas de interés futuras de corto plazo. En lo que difieren es en que si hay otros factores que afectan las tasas forwards. Para la teoría de las expectativas pura, no hay otro factor sistemático que las afecta mientras que a las otras sí.

1) Teoría de las expectativas

a) Teoría de las expectativas puras: según esta teoría, las tasas forwards exclusivamente representan la expectativa de tasas futuras, en términos estadísticos serían un estimador insesgado de las tasas contado que regirán en el futuro. Así la curva de rendimientos

reflejará la expectativa actual del mercado de la familia de tasas de interés de corto plazo futuras: si la curva es con pendiente positiva indicaría que las tasas de corto plazo van a subir y viceversa si es invertida o que se mantendrá si es plana.

¿Cómo explicaría esta teoría la pendiente positiva de la curva? Si se parte de una estructura plana y los participantes del mercado esperan que las tasas de interés de corto plazo suban en el futuro, que harán? los inversores de largo plazo, no querrán comprar bonos de largo plazo pues si la tasas suben, los precios de los bonos de largo caerán. Preferirán invertir en bonos de corto temporalmente hasta que suban las tasas. Los especuladores que esperan que las tasas suban, venderán o se irán cortos bonos de largo plazos esperando que el precio caiga e invertirán el producido en bonos de corto y los tomadores de largo plazo, tomarán ahora en el largo plazos por temor a que suban las tasas. Estas respuestas tenderán a disminuir la demanda de bonos de largo e incrementan la demanda de bonos de corto, produciendo que la curva se empine. Lamentablemente esta teoría tiene un problema importante y es que no tiene en cuenta el riesgo que se corre por invertir en bonos largos. Pues supone que el precio de los bonos se podrían conocer con certeza hoy. En consecuencia se podría conocer hoy el rendimiento total de las inversiones con certeza y con independencia del plazo de cuando fueron comprados o vendidos los bonos

viernes, 12 de julio de 2013

Tasas de interés implícitas o forwards:- II

Se trata, entonces, de una tasa implícita en la curva teórica, fundamental a la hora de evaluar bonos, o sea, la tasa contado que el mercado espera que rija por 6 meses dentro de 6 meses.

Utilizando la tasa de interés de 6 meses y un año del ejemplo anterior, se puede calcular la tasa implícita

El principio de cálculo de la tasa de interés implícita o forward se basa en el supuesto de que los rendimientos para un período dado de tiempo, son todos iguales, sin importar qué plazo de los bonos sean mantenidos a lo largo del período de tiempo.

O sea, será la mismo mantener un bono de 5 años por 5 años que mantener una secuencia de bonos de 1 año durante 5 años.

En general la relación entre una tasa contado del período t, la tasa contado de 6 meses y las tasas implícitas de 6 meses es la siguiente:

jueves, 11 de julio de 2013

Tasas de interés implícitas o forwards:- I

Se ha visto como la estructura temporal sirve para calcular la curva hipotética de tasas de contado. Pero también se puede utilizar la estructura temporal para inferir la expectativa del mercado respecto de las tasas de interés contado en el futuro.

Las tasas futuras (implícitas o tasas forwards) pueden deducirse a partir de la curva teórica anterior.

Tomemos como caso un individuo con un horizonte de inversión de un año al que se le presentan las siguientes alternativas de inversión:

Una Letra de Tesorería americana con vencimiento en un año

Un Letra de Tesorería americana con vencimiento en 6 meses, a cuyo vencimiento compra otro bono del tesoro americano al mismo plazo.

El inversor será indiferente entre estas alternativas siempre que las mismas produzcan igual retorno o la misma cantidad de pesos en el horizonte de inversión. El inversor hoy conoce la tasa a un año y la tasa a 6 meses pero desconoce la tasa a 6 meses dentro de 6 meses, o sea, la tasa implícita o forward.

Adicionalmente, el inversor sabe que si invierte hoy en una Letra del Tesoro a un año, recibirá $100 en un año.

Por lo tanto, el precio del bono hoy debiera ser:

Las tasas futuras (implícitas o tasas forwards) pueden deducirse a partir de la curva teórica anterior.

Tomemos como caso un individuo con un horizonte de inversión de un año al que se le presentan las siguientes alternativas de inversión:

Una Letra de Tesorería americana con vencimiento en un año

Un Letra de Tesorería americana con vencimiento en 6 meses, a cuyo vencimiento compra otro bono del tesoro americano al mismo plazo.

El inversor será indiferente entre estas alternativas siempre que las mismas produzcan igual retorno o la misma cantidad de pesos en el horizonte de inversión. El inversor hoy conoce la tasa a un año y la tasa a 6 meses pero desconoce la tasa a 6 meses dentro de 6 meses, o sea, la tasa implícita o forward.

Adicionalmente, el inversor sabe que si invierte hoy en una Letra del Tesoro a un año, recibirá $100 en un año.

Por lo tanto, el precio del bono hoy debiera ser:

miércoles, 10 de julio de 2013

Análisis de la curva de los bonos del tesoro americano de contado - III

Dado que las tasas de 0.5 y 1 año son bonos cupón cero, son las tasas teóricas, pero nos falta la tasa de 1.5 años. Para ello se debe hacer:

El valor presente de los flujos de fondos del bono con cupones semestrales a 1.5 años es:

Así se puede continuar realizando con todo los bonos del tesoro y se construiría la curva de rendimientos de contado teórica:

En realidad, esta curva teórica de la tasa de interés de contado debería coincidir con las tires observadas de los bonos cupón cero del gobierno americano conocidas como US Treasury Strips, vistas anteriormente. La curva de bono de US Treasury strips se puede ver en Bloomberg, Wall Street Journal, Reuters, entre otros. A veces la teórica y la real difieren, pues los bonos Strips no son tan líquidos como los bonos con cupones y por eso a veces cotizan con un premio por liquidez.

El valor presente de los flujos de fondos del bono con cupones semestrales a 1.5 años es:

Así se puede continuar realizando con todo los bonos del tesoro y se construiría la curva de rendimientos de contado teórica:

En realidad, esta curva teórica de la tasa de interés de contado debería coincidir con las tires observadas de los bonos cupón cero del gobierno americano conocidas como US Treasury Strips, vistas anteriormente. La curva de bono de US Treasury strips se puede ver en Bloomberg, Wall Street Journal, Reuters, entre otros. A veces la teórica y la real difieren, pues los bonos Strips no son tan líquidos como los bonos con cupones y por eso a veces cotizan con un premio por liquidez.

martes, 9 de julio de 2013

Análisis de la curva de los bonos del tesoro americano de contado - II

¿Cómo es el método de bootstrapping?

Dados los datos, se comienza por los bonos más cortos y se considera como incógnita la tasa más próxima en plazo desconocida. Las incógnitas resueltas son nuevos datos a medida que se extiende el proceso en el tiempo.

De esta manera se puede construir la curva teórica de rendimientos. Supóngase que la Letra de tesorería del bono del tesoro americano de 6 meses rinde 7.90%. Dado que dicha letra es un bono cupón cero, es la tasa de interés de contado. A su vez, la letra de 1 año rinde 8.4%, que también es la tasa de contado por ser un bono cupón cero. Ahora, dado estas tasas de contado, se pueden calcular la tasa de contado para un bono cupón cero de 1.5 años.

El valor o precio de un bono cupón cero de 1.5 años deberá ser igual al valor presente de los flujos de fondos del bono del tesoro con cupones de 1.5 años, donde la tasa usada para descontar esos flujos de fondos es la tasa contado correspondiente a cada flujo.

Para ello, veamos el siguiente ejemplo: bono VN = 100 (adaptado de Fabbozi, F: Bond Markets, análisis and strategies)

Dados los datos, se comienza por los bonos más cortos y se considera como incógnita la tasa más próxima en plazo desconocida. Las incógnitas resueltas son nuevos datos a medida que se extiende el proceso en el tiempo.

De esta manera se puede construir la curva teórica de rendimientos. Supóngase que la Letra de tesorería del bono del tesoro americano de 6 meses rinde 7.90%. Dado que dicha letra es un bono cupón cero, es la tasa de interés de contado. A su vez, la letra de 1 año rinde 8.4%, que también es la tasa de contado por ser un bono cupón cero. Ahora, dado estas tasas de contado, se pueden calcular la tasa de contado para un bono cupón cero de 1.5 años.

El valor o precio de un bono cupón cero de 1.5 años deberá ser igual al valor presente de los flujos de fondos del bono del tesoro con cupones de 1.5 años, donde la tasa usada para descontar esos flujos de fondos es la tasa contado correspondiente a cada flujo.

Para ello, veamos el siguiente ejemplo: bono VN = 100 (adaptado de Fabbozi, F: Bond Markets, análisis and strategies)

lunes, 8 de julio de 2013

Análisis de la curva de los bonos del tesoro americano de contado - I

Si bien la curva de rendimientos típicamente se construye sobre la base de las tires observadas y los plazos de vencimiento, se puede calcular la curva de rendimientos teórica a partir de la curva de rendimientos esperados, tomando la relación de los rendimientos de los bonos cupón cero del gobierno americano y bonos con cupones y sus vencimientos.

En la medida en que la curva real difiera de esta curva teórica, habría posibilidades de arbitraje.

Dado que el precio de los bonos resulta de descontar el flujo de fondos que el bono promete pagar a una determinada tasa de interés, se podría considerar a cada bono como a un paquete de bonos cupón cero y descontar a cada uno de ellos por la tasa de interés correspondiente al período en que dicho flujo se genera. Esta analogía entre un bono y un paquete de bonos cupón cero es válida, porque de otro modo se podrían arbitrar y generar una ganancia.

Entonces, para poder determinar el valor de cada uno de los bonos cupón cero es necesario conocer el rendimiento de los bonos cupón cero con igual vencimiento. La curva que indica la relación entre la madurez de cada bono del tesoro americano cupón cero y su rendimiento se conoce como Curva de tasas contado (Spot Rate Curve.) En realidad, esta curva se deriva teóricamente porque no hay bonos cupón cero para todos los plazos, como se explicó anteriormente.

La derivación teórica de la curva de tasas contado se realiza a través del método de “bootstrapping” que implica construirla a partir de la observación de los rendimientos de los bonos del tesoro americanos y los cupones de dichos bonos. La idea fundamental es igualar el precio del bono americano al paquete de bonos cupón cero. Es decir, el valor presente del cash-flow o precio del bono americano debe ser igual a la suma de los bonos cupón cero descontados a sus correspondientes tasas contado.

domingo, 7 de julio de 2013

La Curva de Rendimientos y la Estructura Temporal de la Tasa de Interes (ETTI) - II

Cuatro formas de curva de rendimientos hipotéticas

Posteriormente , se verá qué implican las distintas formas de la ETTI desde el punto de vista económico, tanto para un país donde no existe riesgo de crédito como para los que si los hay ( o sea, probabilidad de default en un país emergente)

Dado que el rendimiento de los bonos del tesoro, como se ha dicho anteriormente, se toma como referencia para determinar el rendimiento de cualquier activo con riesgo, todos los participantes del mercado de bonos están interesados en conocer la relación entre el rendimiento y el plazo para los bonos del tesoro americano; es así, que se comenzará con ella para luego introducir la relación para bonos con riesgo de crédito.

sábado, 6 de julio de 2013

La Curva de Rendimientos y la Estructura Temporal de la Tasa de Interes (ETTI) - I

La curva de rendimientos (yield curve) es la descripción gráfica de la relación entre los rendimientos observados en el mercado de bonos de un mismo nivel de crédito y sus vencimientos. Esta curva es vital para identificar diferencias entre las tasas de corto y largo plazo, que permiten comprender las tendencias de mercado (por ejemplo, a través de los ciclos económicos, permite marcar una expansión, auge o recesión) y así como tomar decisiones acerca de los instrumentos de renta fija.

En síntesis, la yield curve nos indicará el efecto del plazo sobre el rendimiento de los bonos de igual calidad.

Para construir una yield curve pura se necesita contar con un mercado lo suficientemente amplio y líquido de modo de encontrar en él instrumentos para todos los períodos, emitidos por un mismo emisor con la misma calidad crediticia.

La forma gráfica de representar esta estructura de tasas de interés es poner en el eje de las ordenadas la TIR de los bonos y en el eje de las absisas la fecha de maduración de los mismos. Luego se verá como debe modificarse el eje de las absisas para bonos en donde la estructura de los flujos de los distintos bonos no son iguales, como por ejemplo, los bonos emitidos por los distintos países emergentes.

¿Qué forma puede tomar la ETTI? La forma típica de la ETTI es de pendiente positiva, aunque también puede ser decreciente (“inverted”), con forma de joroba (“humped”) o simplemente plana (“flat”)

viernes, 5 de julio de 2013

Flujo de Fondos esperados

Esto dependerá de las condiciones de emisión. Las mismas determinarán si el cupón de intereses del bono es cierto (o sea, que paga una tasa fija a lo largo de la vida del bono) o incierto ( o sea, si paga una tasa de interés variable, como puede ser la tasa Libor). Por otra parte, las mismas dirán si la amortización ocurre todo al vencimiento (bono bullet) o si se realizarán amortizaciones parciales (bono amortizable)

Supóngase un bono con un plazo de 3 años, que devuelve todo el capital al final, la frecuencia de pagos es anual y tiene un cupón de intereses del 10% anual. Este bono tendría un flujo de fondos cierto, a saber:

Como se puede apreciar existen 2 flujos ciertos (el de la tasa Libor actual y la devolución del capital al final). Pero hay 2 flujos que no se conocen hoy: a) La tasa Libor que regirá por un año dentro de un año; b) La tasa Libor que regirá por un año dentro de 2 años. Es por ello que en los bonos de tasa variable resulta indispensable algún tipo de proyección o pronóstico de la tasa que regirá en los diferentes períodos futuros. Para ello existen diversas metodologías de cálculo, pero para ello primero se debe introducir el concepto de estructura temporal de tasa de interés, así como el concepto de tasa de interés implícita o forward. Luego se retomará la valuación de un bono a tasa variable. Sin embargo antes de pasar a estudiar la estructura temporal de tasa de interés, se verá la valuación de un bono cupón cero: El mismo es = M / (1+r)n donde M es el capital final Por lo tanto, el valor del bono es el valor actual del monto al vencimiento. Por ejemplo, supóngase un bono que vence en 10 años a una tasa de rendimiento requerido de 7,5%, valdría: P = 100/(1.075)10 = 48.52

Como se puede apreciar existen 2 flujos ciertos (el de la tasa Libor actual y la devolución del capital al final). Pero hay 2 flujos que no se conocen hoy: a) La tasa Libor que regirá por un año dentro de un año; b) La tasa Libor que regirá por un año dentro de 2 años. Es por ello que en los bonos de tasa variable resulta indispensable algún tipo de proyección o pronóstico de la tasa que regirá en los diferentes períodos futuros. Para ello existen diversas metodologías de cálculo, pero para ello primero se debe introducir el concepto de estructura temporal de tasa de interés, así como el concepto de tasa de interés implícita o forward. Luego se retomará la valuación de un bono a tasa variable. Sin embargo antes de pasar a estudiar la estructura temporal de tasa de interés, se verá la valuación de un bono cupón cero: El mismo es = M / (1+r)n donde M es el capital final Por lo tanto, el valor del bono es el valor actual del monto al vencimiento. Por ejemplo, supóngase un bono que vence en 10 años a una tasa de rendimiento requerido de 7,5%, valdría: P = 100/(1.075)10 = 48.52

jueves, 4 de julio de 2013

VALUACIÓN DE UN BONO

El precio de un bono al igual que el de cualquier instrumento se define como el valor actual o valor presente de los futuros flujos de fondos esperados de dicho instrumento descontados a una determinada tasa de rendimiento. Por lo tanto para valuar el precio de un bono se requieren dos elementos:

1) Estimar el flujo de fondos esperados, que en el caso de los bonos, es el flujo de intereses y la devolución del capital.

2) Estimar la tasa de descuento apropiada que en el caso de los bonos resulta de la investigación de la tasa de rendimiento ofrecida por bonos comprables en el mercado. Por bonos comparables se entiende bonos de la misma calidad crediticia y del mismo plazo promedio (en realidad con la misma duration, término que se explicará luego).

1) Estimar el flujo de fondos esperados, que en el caso de los bonos, es el flujo de intereses y la devolución del capital.

2) Estimar la tasa de descuento apropiada que en el caso de los bonos resulta de la investigación de la tasa de rendimiento ofrecida por bonos comprables en el mercado. Por bonos comparables se entiende bonos de la misma calidad crediticia y del mismo plazo promedio (en realidad con la misma duration, término que se explicará luego).

miércoles, 3 de julio de 2013

Bonos que incluyen contingencias - III

Putable Bonds: un bono de estas características le da al inversor la posibilidad de venderle el bono al emisor a un determinado precio de ejercicio, que al igual que con los callbale bonds, está muy cerca de la par. Esto se da en general cuando con posterioridad a la emisión del bono, las condiciones de mercado empeoran para la empresa. En este caso el precio no caerá abruptamente sino que debería mantenerse cerca del precio de ejercicio por la posibilidad de ser vendido a la empresa muy cerca de la par. Es común poner esta cláusula cuando un emisor quiere salir al mercado a colocar bonos a un plazo que el mercado considera muy largo; se le pone uno o más puts a plazos más cortos satisfaciendo la demanda. También es muy común en las obligaciones negociables y los eurobonos.

Veamos gráficamente la trayectoria de un bono sin opciones así como de los callables y putables bonds

Es importante tener esta cláusula en cuenta principalmente a la hora de calcular las medidas de rendimiento y riesgo, en donde se debe ser conservador y calcular tanto la TIR así como las medidas de riesgo al momento del call y del put, como se verá posteriormente.

Es importante tener esta cláusula en cuenta principalmente a la hora de calcular las medidas de rendimiento y riesgo, en donde se debe ser conservador y calcular tanto la TIR así como las medidas de riesgo al momento del call y del put, como se verá posteriormente.

martes, 2 de julio de 2013

Bonos que incluyen contingencias - II

El número de acciones ordinarias que el tenedor de bonos recibirá de ejercer el warrant se denomina “ratio de conversión”, el que se extenderá a lo largo de la vida del bono o en un porción del mismo. El precio al que puede comprar la acción , o precio de ejercicio, será similar al valor par del bono convertible / ratio de conversión. Si el precio de la acción se encuentra por encima del precio de ejercicio, el precio del bono convertible se comportará como la acción, mientras que si el precio se encuentra por debajo del mismo, caerá mucho menos que la acción, pues se devolverá el 100% del capital

Callable bond: Un bono de estas características le da la posibilidad al emisor de rescatar el bono en un momento futuro del tiempo a un precio de ejercicio determinado, en general muy cerca de la par. ¿Porqué una empresa o gobierno estaría tentada a rescatar el bono? Pues pueden haber cambiado las condiciones del mercado monetario y puede conseguir una mejor tasa (más baja) emitiendo un bono nuevo con menor cupón. Es por ello que se dice que el precio de los callable bonds no debería superar nunca por mucho el precio de ejercicio (o, sea, muy cerca de la par) por la posibilidad que tiene el bono de ser rescatado y la consecuente pérdida de capital que ocasionaría. Debe tenerse presente que el emisor no debería causarle una pérdida de capital muy grande al acreedor pues si no le resultaría volver a colocar títulos en el mercado. En Argentina los bonos de Inversión y Crecimiento serie 5, que pagaban un cupón muy alto, fueron rescatados antes del vencimiento sin pérdida de capital para el inversor. Otros bonos que suelen ser rescatados antes de tiempo son los bonos de agencia de EEUU, cuando las tasas de interés bajan y se van rescatando las hipotecas. Los calls adheridos es una cláusula muy común en las obligaciones negociables y eurobonos, por lo que leer bien las cláusulas de emisión (covenants o indentures).

lunes, 1 de julio de 2013

Bonos que incluyen contingencias - I

Característica general:

Adiciona a cualquiera de las modalidades anteriores un derecho adicional.

Características Particulares:

Bono Convertible:

Combina las características de un bono ordinario y de un warrant

Recibe pago de intereses y capital como un bono ordinario

Se puede canjear, mediante los warrants, por una nueva emisión de acciones

Bonos con opciones

Combina un bono con una opción

Callable bonds:

Bonos que se emiten con un call a favor del emisor que los puede rescatar en un determinado momento futuro del tiempo a un precio fijo.

Putable Bonds

Bonos que se emiten con un put a favor del inversor quien lo puede vender en un momento futuro a un precio fijo.

Bonos con contingencias: Como se vio anteriormente se pueden definir de dos tipos: bonos convertibles y bonos con opciones

Bonos Convertibles: estos bonos dan la posibilidad al tenedor de bonos el derecho de convertir el bono en un predeterminado número de acciones ordinarias del emisor. Por lo tanto, es un bono corporativo común que se le adiciona un warrant, o sea, una opción de largo plazo , a favor del inversor.

¿En que casos una empresa emitirá un bono convertible? En aquellos casos de empresas que tienen un buen proyecto, pero que generará flujo de fondos después de un tiempo. Es por eso que financieramente a la empresa le resulta muy difícil soportar la carga financiera de el cupón normal que debería pagar. Por lo tanto, emite un bono convertible que paga un menor cupón, pero le da la posibilidad al tenedor del bono de convertirlo en acciones a un precio determinado.

Luego se verá al referirse de valuación, que si bien el costo inicial, para la empresa luce bajo, en caso de que el proyecto sea exitoso, resultará más oneroso para la empresa. Debe recordarse que en caso de ser ejercida la opción, la emisión de nuevas acciones generará una dilusión del capital.

domingo, 30 de junio de 2013

Bonos a tasa fija o a tasa variable:

Características:

Su definición depende de que la tasa de interés que paguen sea fija o variable

La forma de emisión dependerá de:

o La estructura de activos y pasivos del emisor

o Las perspectivas de tasa de interés

o Las condiciones del mercado ( a veces, en vez de emitir con tasa fija, se emite con tasa variable y se hace un swap (pase) a fija simultáneamente (este concepto se ampliará en la sección de instrumentos derivados)

Ejemplos:

La tasa fija del Par Argentino sube del 4 al 6%

La tasa del discount argentino es Libor más 13/16 anual

Su definición depende de que la tasa de interés que paguen sea fija o variable

La forma de emisión dependerá de:

o La estructura de activos y pasivos del emisor

o Las perspectivas de tasa de interés

o Las condiciones del mercado ( a veces, en vez de emitir con tasa fija, se emite con tasa variable y se hace un swap (pase) a fija simultáneamente (este concepto se ampliará en la sección de instrumentos derivados)

Ejemplos:

La tasa fija del Par Argentino sube del 4 al 6%

La tasa del discount argentino es Libor más 13/16 anual

sábado, 29 de junio de 2013

Bonos con período de gracia

Características:

El capital comienza a devolverse después de m períodos de gracia.

Los intereses se pueden pagar:

o Desde el momento 0

o Capitalizarse hasta que se pague la primer cuota de amortización y luego pagarse junto con las cuotas de amortización

Ejemplos:

El Argentina Global 18 o 31

FRB: es un bono que paga intereses desde el momento 0 y el capital a partir del 3er. Año

El capital comienza a devolverse después de m períodos de gracia.

Los intereses se pueden pagar: